L’avenir de la bourse: Visionnaires VS Supercalculateurs

Avec la déconfiture de l’immobilier, John Paulson a fait des milliards. Jim Rogers a vu juste en pariant sur la montée du prix du sucre. Jim Chanos a gagé et gagné gros en voyant venir le scandale Enron. Eric Sprott a sorti à temps des technos, a misé le tout sur le pétrole et a su profiter de la montée de l’or!

Avec la déconfiture de l’immobilier, John Paulson a fait des milliards. Jim Rogers a vu juste en pariant sur la montée du prix du sucre. Jim Chanos a gagé et gagné gros en voyant venir le scandale Enron. Eric Sprott a sorti à temps des technos, a misé le tout sur le pétrole et a su profiter de la montée de l’or!

Il faut reconnaître que certains ont une chance des dieux avec les placements. Comment s’y prennent-ils? Existe-t’il des techniques ou trucs plus fiables que d’autres? Mettons les choses au clair, «La chance» passe pour tout le monde, mais certains ont développé des outils pour la repérer. D’ailleurs, peu d’entre eux l’appellent «chance». Ils préfèrent parler d’opportunités, d’occasions ou de bonnes idées! Ils appliquent des «stratégies» qui se répètent et qui fonctionnent. Comment devient-on visionnaire de la sorte?

Selon moi, il y a 3 grandes méthodes de «prévisions» des marchés qui fonctionnent assez bien. Dénicher des rabais, repérer des tendances à moyen et long terme et… les mathématiques! Sachez que ceux qui s’en tirent le mieux font ce job à temps plein, se foutent des indices boursiers, ont subi de cuisants revers, ne se sont pas découragés. Mais surtout, ils restent fidèles à LEUR méthode de travail. Enfin, ils ont toujours une encaisse très importante. Pas pour se protéger. Non, pour acheter si le marché devient alléchant c’est-à-dire, en déprime. Comme actuellement!

Comment repérer une opportunité?

Souvent c’est une baisse soudaine de la valeur d’un secteur ou d’un titre de qualité. Les marchés créent quotidiennement des «anomalies», des écarts, et exagérations. Celui qui scrute les états financiers, les transactions d’initiés, les fluctuations… voit apparaître sous ses yeux expérimentés des évidences! Les occasions sont ainsi mises en relief et l’investisseur n’a qu’à se pencher pour ramasser les «joyaux» laissés à l’abandon. Au début de l’année 2009, David Tepper a constaté comme tout le monde que les actions de TOUTES les grandes banques américaines avaient fondu. Des baisses pouvant atteindre 80%. Partant du principe qu’il est insensé de croire que TOUT le système bancaire fera faillite simultanément, Tepper a osé gonfler son fonds de couverture Appaloossa d’options d’achat sur les Citigroup, Bank Of America, JP Morgan, Wells Fargo… etc. À la fin 2009, il avait fait faire un gain de 7 milliards aux détenteurs de parts de son fonds et 4 milliards… pour lui-même!

Ce qu’il y a d’extraordinaire dans l’ADN de ce genre d’individu c’est le culot! On a tous pensé à la même idée, un moment ou un autre, mais lui, il a eu l’audace de le faire! Lorsque tous les faits parlent d’eux-mêmes, tous les risques calculés, et les données contre-vérifiés: C’est à vous de jouer!

Les mathématiques

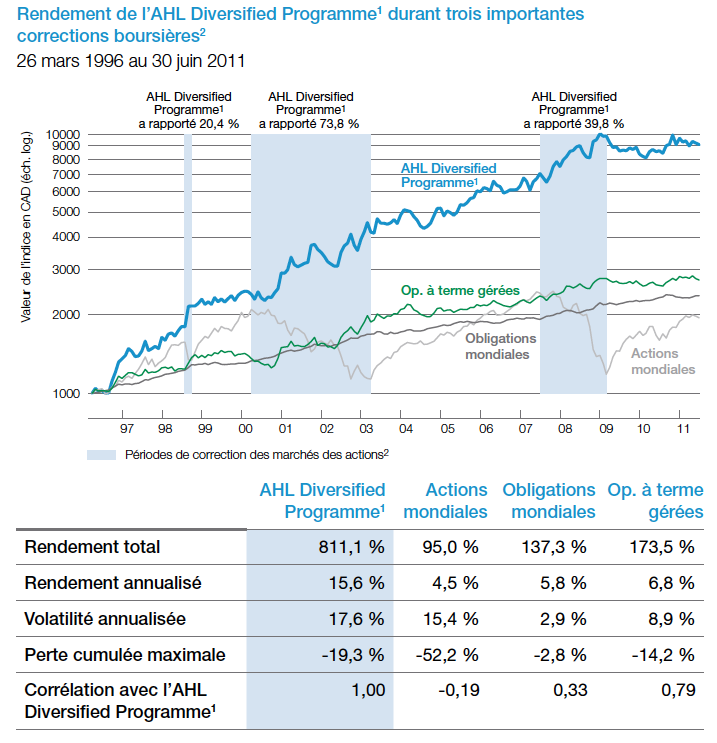

De plus en plus, on confie à des programmes informatiques (algorithmes) les décisions d’achat ou de vente de titres, devises ou positions. Une fois le programme conçu et testé, le rôle de l’humain est de superviser et nourrir la bête de données sur les marchés. Ça fonctionne? Et comment! Depuis sa mise en service en 1996, l’algorithme AHL diversifié de Man Group réalise un rendement annualisé moyen de 15,6% contre 4,5% pour l’indice mondial des actions. Son secret? Comme Tepper, AHL cherche aussi les anomalies, écarts et invraisemblances laissés en plan par les humains. Ça ne manque pas!

Aide-toi et le fisc t’aidera!

On oublie qu’avant d’être un redoutable investisseur boursier, Warren Buffett a été un excellent vendeur. Il a appris dès son jeune âge que l’impôt peut travailler contre vous, si vous négligez vos rapports. Ou AVEC vous, si vous connaissez suffisamment tous les programmes et crédits. A 14 ans, Buffett a rempli sa toute première déclaration fiscale. Il a pris soin de déduire des frais de 35$ pour couvrir le coût de sa bicyclette et de sa montre. Ben quoi? Comme camelot, il avait bien le droit de retrancher de ses revenus, les coûts de ses «outils de travail»!

Mots-clés: ahl, appaloosa, citigroup, David Tepper, Enron, Eric Sprott, jim chanos, Jim Rogers, John Paulson, jp morgan, or, programme, sucre, Warren Buffet, wells fargo

Vous devez vous ou bien vous inscrire pour commenter.

Voir les commentaires