Apprenez à lire les publicités de fonds communs

Avec les bourses qui replongent, les temps sont durs pour les firmes de fonds de placement. Comme il faut bien vivre, il me semble que les journaux impriment souvent ces mois-ci des publicités de produits bancaires et de fonds communs.

Je remarque un peu plus souvent, des clients qui me glissent sous le nez des coupures de journal avec une annonce vantant les beaux rendements de tel ou tel fonds.

Évidemment, les normes de publicités existent au Canada et la majorité des encarts disent assez vrai… mais omettent beaucoup de détails très importants. Voyons ça ensemble.

Prenons les pubs des fonds de Desjardins. La dernière campagne web et journaux repose principalement sur le fonds Obligations Opportunités. On voit un jeune papa avec son fiston sur le quai d’un beau grand lac québécois, canne à pêche à la main. Essentiellement mon propos touchera l’aspect qualitatif et ne visera pas l’aspect créatif, mais je n’ai pu m’empêcher d’exploser d’un grand rire en remarquant la blague sous-entendue que l’agence a échappée!

-Quelles sortes de poissons souhaitent-ils attraper avec ce fonds-là?

Trêve de plaisanterie. Le fonds Desjardins Obligations Opportunités est un bon fonds de revenu fixe. Il y a cependant quelques éléments primordiaux qu’un investisseur devrait considérer AVANT d’y investir un seul dollar.

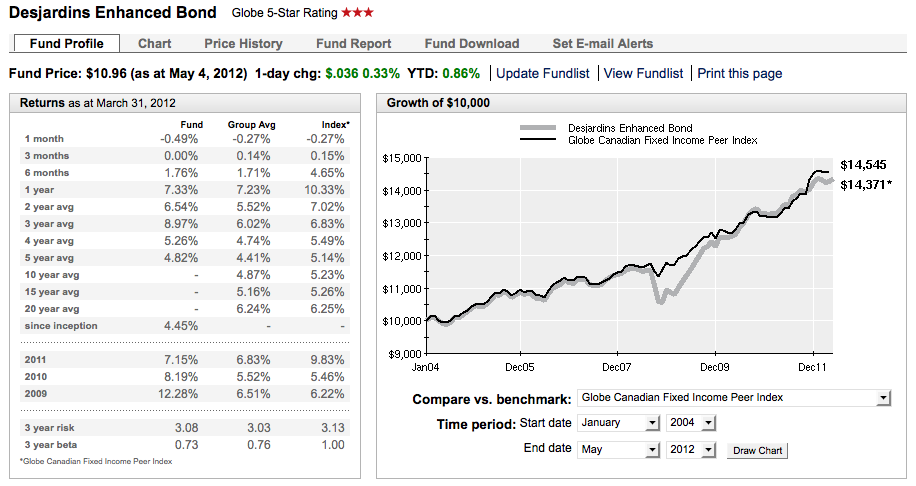

La publicité du fonds montre les rendements sur 1 an, 3 ans et 5 ans et depuis la création. Cette façon de faire est ce qu’il y a de plus standard. Ça, c’est la moyenne de rendement annualisé pour la période donnée. Mais comme investisseur, je crois qu’Il faut aussi regarder les années civiles, dites de calendrier. En 2007, le fonds a fait 2,14%, en 2008; -4,2%, en 2009; 12,28%, 2010; 8,2% et 2011;7,15%. Tout de suite on comprend que ce fonds de revenu fixe peut, durant les mauvaises années avoir des rendements négatifs. Ce que les rendements annualisés ne présentent JAMAIS. L’année du rebond, il s’est comporté comme un fonds d’actions avec un sursaut de +12,28% et paf, toute la moyenne vient de changer.

LA QUALITÉ REPOSE SUR LA CONSTANCE

Pour ma part, la qualité d’un bon fonds provient de sa capacité de produire des rendements constants et assez similaires d’une année à l’autre. Pour vérifier ce point, je repère sa meilleure et sa pire période de 12 mois. Dans ce cas, d’octobre 2008 à novembre 2009 il a rapporté 17,4% et d’octobre 2007 à novembre 2008, il a reculé de -7,19%. Avec un écart de 24,6% entre les deux, je conclus que ce placement n’est pas destiné à monsieur et madame tout l’monde. Surtout ceux qui ont les montagnes russes en horreur.

Là où un autre bémol doit être apporté, c’est sur les prix qu’a mérités le fonds. On parle du Lipper 2010 et du FundGrade A+ de Fundata. On ne peut pas faire son jugement que sur des trophées, mais c’est déjà un avantage si la firme en gagne. Ces données sont publiques et il importe de vérifier les grades, étoiles, quartiles…etc., histoire de faire des comparables avec l’industrie. Mais aussi, pour voir si des changements ont eu lieu depuis la parution de la publicité. Chez Fundata, J’ai eu la mauvaise surprise de voir que le Grade A+ a été aussi vite retiré au fonds Obligations Opportunités qu’il a été obtenu. Pour 2012, il est maintenant classé B. Ça, la publicité ne le dit pas.

Je prends cependant ces données avec un grain de sel, car Morningstar et Globefund sont en fait les bases de données les plus utilisées et respectées de l’industrie. Sur Globefund, le même fonds obtient la cote 3 étoiles sur une possibilité de 5. Pas mauvais, mais moins bon que l’indice des fonds semblables. La moyenne du fonds Desjardins sur 5 ans est de 4,82% et l’indice des fonds similaires a réalisé 5,14%. C’est correct.

QUI EST LE GESTIONNAIRE?

Pour retenir ou non un fonds, mon attention va se porter principalement sur les humains. QUI GÈRE CE FONDS? Le gestionnaire est comme le gardien de but dans une équipe de hockey. La couleur du chandail n’a pas d’importance. C’est ce que le joueur a dans le ventre qui compte. En cherchant attentivement, pas moyen ici de voir QUI prend vraiment les décisions.

Nous sommes en présence d’un fonds de revenu fixe canadien. Évidemment, en choisissant le Mouvement Desjardins, les membres croient que naturellement ils vont faire gérer leurs épargnes par un québécois ou un gars de Toronto (difficile d’y échapper au Canada). Eh, ben non surprise! Ce fonds d’obligations tatoué de feuilles d’érable est administré par la firme new-yorkaise Alliance Bernstein. Comme on ne manque pas du tout de bons gestionnaires canadiens, j’avoue que je ne l’a comprends pas celle-là! Remarquez que Desjardins n’est pas seul, HSBC, SSQ et Manuvie l’emploient aussi. Une simple recherche Google nous apprend qu’AB n’a pas toujours bonne presse.

ON TROUVE FACILEMENT MIEUX

Enfin, en revenant à Morningstar, j’ai fait un tri parmi 238 fonds de la même catégorie et j’ai demandé à la base de données de me présenter les meilleurs fonds 3 étoiles ou plus ayant au moins 5 ans d’historique SANS rendement annuel négatif.

Voici mon palmarès des fonds de revenu hors du commun (avec leur rendement annualisé moyen depuis 5 ans).

1- PH&N Obligations: +5,92%

2- Fidelity Obligations Canadiennes: +5,87%

3- IA Clarington Obligations: +5,69%

4- TD Obligations Canadiennes: +5,53%

5- Mawer Canadiens Obligations: +5,49%

N. B. Ne tentez pas d’obtenir ces fonds par le biais d’un employé du comptoir d’une caisse ou d’une banque. Il a des directives du patron à suivre et ces excellents fonds ne sont certainement pas dans sa liste de la «saveur du mois». Plus efficace qu’une pub racoleuse, un planificateur ou un conseiller indépendant sera votre meilleur adjoint afin de les intégrer selon VOTRE profil d’épargnant dans votre stratégie à moyen et long terme.

Mots-clés: a+, alliance, b, banque, bernstein, caisse, épargnant, fidelity, fonds, fonds desjardins, fundata, fundgrade, gardien de but, gestionnaire, globefund, hockey, hsbc, IA Clarington, Lipper, manuvie, Mawer, morningstar, obligations canadiennes, PH&N, profil, rendement, ssq, td, toronto, volatilité

Vous devez vous ou bien vous inscrire pour commenter.

Voir les commentaires