Retraite; le grand déséquilibre social

On traite souvent dans l’actualité de l’écart grandissant entre riches et pauvres. Le citoyen privilégié n’est pas toujours celui qu’on croit. Ce n’est pas celui qui a une PME, qui a accumulé quelques REER ou 12 000 en CÉLI. Ce dernier est inondé sous la bureaucratie et on le pénalise de charges sociales (entre 7 et 14%) s’il a le malheur de faire des embauches pour stimuler son commerce et l’économie de sa communauté. Le ou la propriétaire de PME commun tire le diable par la queue et essaye de temps à autre de penser à ses très vieux jours.

En y regardant de près, au Québec les employés « millionnaires » de la fonction publique sont bien plus nombreux que les millionnaires entrepreneurs. À l’exception de quelques maires et du rapport D’amour déjà tabletté, peu de politiciens s’intéressent au financement des retraites avec sérieux. Toucher à cette patate chaude n’est pas payant électoralement. Le voici pourtant le grand déséquilibre social; certains citoyens bénéficient d’un revenu de retraite indexé et inépuisable et d’autres n’ont pas la capacité, les connaissances et les ressources pour financer leurs vieux jours.

Quotidiennement, la classe moyenne est confrontée à un problème sans issue : Il faut épargner malgré les impôts, les taxes à la consommation, les taxes municipales et scolaires et l’inflation. Le budget des jeunes familles est donc soumis à une pression de tous les instants pendant qu’on leur restreint l’accès à la propriété. Les jeunes financent des retraites en or pour les plus âgés. Des retraites qu’ils n’auront jamais les moyens de s’offrir.

La quête impossible du million

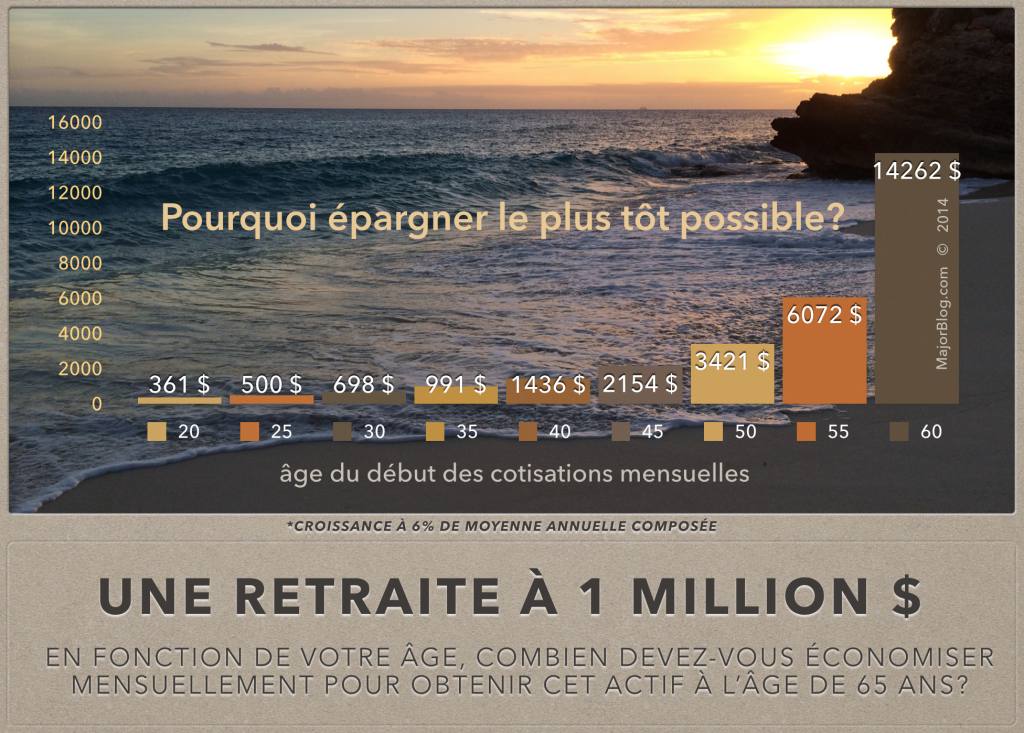

À moins d’avoir un fonds de pension, la retraite, les REER, les CELI et la planification sont bien loin dans les priorités. Dans des conversations informelles, quand on rêve à la retraite on déclare souvent qu’il faut au minimum 1 million en actif liquide (REER, CELI et placements de toutes sortes). Le tableau ici-bas vous montre que ne n’est pas une mince affaire. À 20 ans, si vous débutez un plan d’investissement systématique en versant 361$ par mois, vous arriverez au million à 65 ans. Si vous tardez et vous vous y mettez seulement à 30 ans, il faudra alors mettre 698$ par mois. À 40 ans, ça prend 1 436$. Comprenez-vous pourquoi, il faut débuter son plan d’épargne le plus tôt possible?

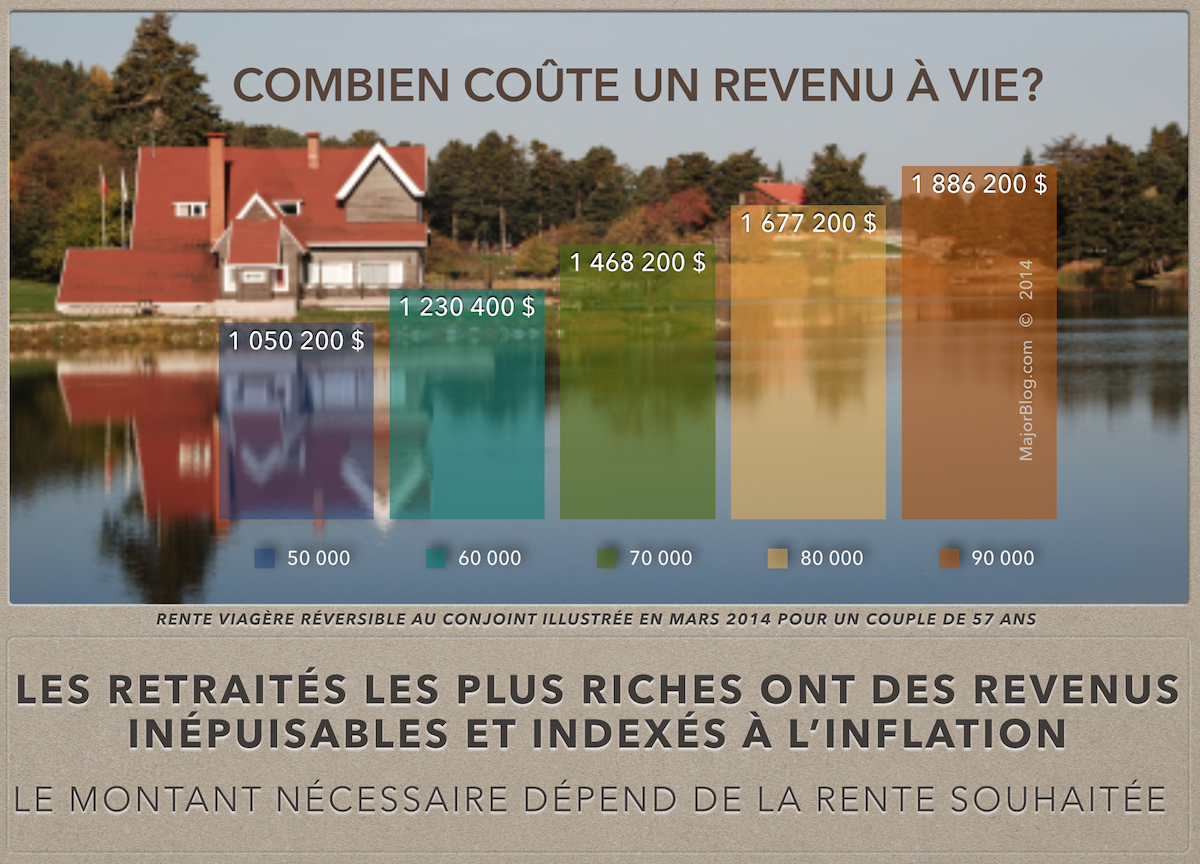

Supposons que vous et votre partenaire de vie parveniez à amasser le million de dollars. Qu’est-ce que cela signifie? Avec ce magot en REER, votre ménage pourra compter sur une rente imposable de 80 000$ qui sera complètement épuisé au bout de 20 ans. Alors, imaginez combien cela prend pour financer 30 ou 40 ans?

Les gagnants à vie, une classe à part

Quand un employé de la fonction publique de 57 ans reçoit une rente à vie de 80 000$ indexée à l’inflation et transférable à 60% au conjoint, cela équivaut à l’achat d’une rente de 1 677 200 $. Pour y parvenir, un citoyen de 30 ans devrait mettre 2 112$ par mois. Trouvez-vous ça réaliste?

Comprenez-moi bien, si vous êtes un retraité de la fonction publique avec des conditions semblables c’est bien tant mieux pour vous. Vous avez un droit acquis formidable. Mais, avec notre dette monstrueuse, il est mathématiquement impossible de financer ce genre de caisse inépuisable pour les futurs retraités. Le déséquilibre est insoutenable pour la classe moyenne. On ne peut plus gérer les caisses de retraite comme à l’époque où l’espérance de vie n’était que de 67 ans.

Mots-clés: accès à la propriété, amour, budget des jeunes familles, cédi, classe moyenne, combien investir par mois pour amasser un million, gagnants à vie, magot, millionnaires, plan d'épargne, plan d'investissement, pme, propriétaire de pme, rapport d, reer, rentes de retraite, retraite indexé, taxes municipales

Vous devez vous ou bien vous inscrire pour commenter.

Voir les commentaires